相続税の対象者が拡大&増税された

2015年から相続税の「基礎控除額」が大幅に減額される法改正が行われました。

基礎控除額とは、いってみれば相続財産の非課税枠です。

相続税は、相続財産の合計額からまず基礎控除額を差し引き、その残額しか課税対象になりません。

その基礎控除額がどのくらい減少したかというと、下記のとおりです。

| 改正前 | 5,000万円+1,000万円✕法定相続人の数 |

|---|---|

| 改正後 | 3,000万円+600万円✕法定相続人の数 |

法定相続人とは、法律で相続権をもつ者として定められた人のことで、財産の持ち主の家族構成によって変わります。

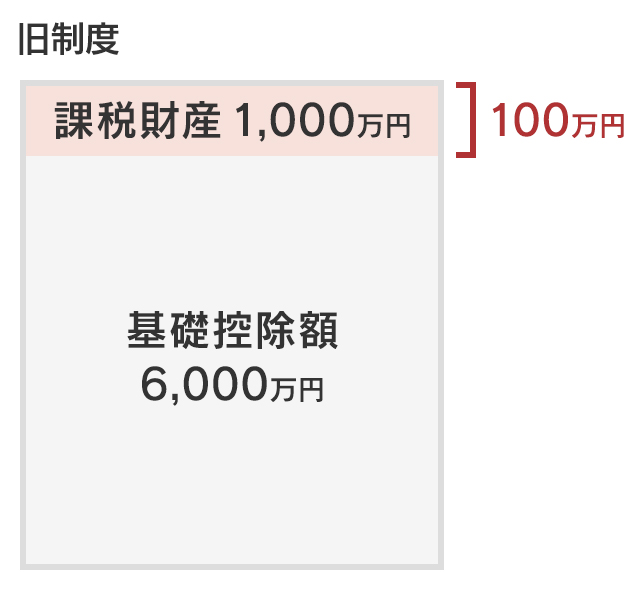

つまり改正前の旧制度で法定相続人が1人の場合、相続財産は6,000万円まで無条件で非課税でした。

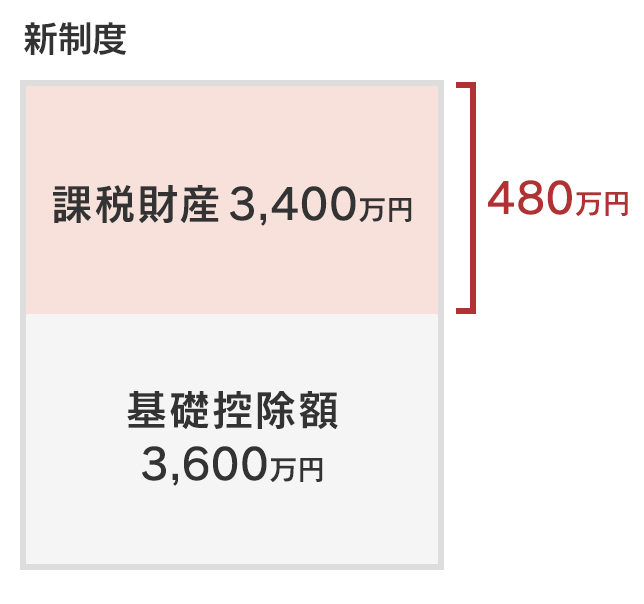

ところが改正後、同じ条件だと3,600万円までしか非課税にならないというわけです。

さらに、税率はほぼ据え置きです。

しかも相続税は、財産額が上がるほど税率も上がる仕組みになっています。

そのため、改正後の相続税額の方がもちろん高額です。

相続財産7,000万円(法定相続人1人)の税額を比べると、旧制度の税額は100万円ですが、新制度では480万円にもなります。

なぜ不動産投資が相続税対策になるのか

現金のまま相続すれば、額面がそのまま相続財産に加算されます。

一方、不動産を相続する場合は、購入価格よりも安い相続税評価額になるケースが多いのです。

つまり現金の一部を不動産に変えることにより、現金で相続するよりも税金を抑えることが、不動産投資で節税する仕組みになります。

うまく活用すれば、基礎控除額以下に抑えることも可能です。そうなれば、無税・無申告で相続することができます。

不動産はどのくらい相続税評価額が低くなる?

土地と家屋の評価方法

土地の相続税評価額は国税庁が発表する路線価とその形状による補正率によって決定します。路線価による評価額の目安は、公示価格(取引価格の目安となるもの)のおおむね8割です。

家屋は、市町村の固定資産税評価額がそのまま相続税評価額になります。

固定資産税評価額とは、3年に1回、市町村が課税のために決定する不動産に対する価格のことです。

家屋の評価額は公示価格のおおむね7割で設定され、さらに年数を経るとその家屋の材質などに応じて減価します。つまり不動産の評価額は、購入価格よりは低くなることが一般的ということです。

賃貸することでさらに減額される

土地や家屋を他人に賃貸にすると、その評価額はさらに減少します。

他人に賃貸し、第三者の権利(借家権・借地権)をその不動産上に生じさせることで、本来の自用地としての評価額から第三者の権利相当分を差し引いて評価できるからです。

さらにその不動産賃貸業を親族が承継するなどの要件を満たせば、小規模宅地の特例といい、その賃貸部分に相当する評価額を、200平方メートルの部分を上限に5割減額させることもできます。

不動産の評価額がどのくらい安いか計算してみよう

例:賃貸アパート(土地4,000万円・200平方メートル、建物4,000万円)を購入した場合

土地

賃貸アパートを建てた土地の評価額は、

「自用地としての評価価格 - 自用地としての評価額 × 借地権割合 × 借家権割合 × 賃貸割合」

で計算されます。

自用地としての評価額とは路線価から計算した相続税評価額のことです。

この計算式では、自用地としての評価額から、アパートを借りている人の権利分を差し引いています。

それでは、具体的に数字をあてはめてみましょう。

まず自用地としての評価額は公示価格の8割が目安ですから、ここは買値の8割で3,200万円とします。

借地権割合は、地域ごとに路線価図に定められた割合で30%~90%で変動します。

今回は便宜上60%とします。

借家権割合とは、アパートの借り主の権利で、30%で計算します。

賃貸割合はどのくらい賃貸しているかの割合です。満室と仮定して100%で計算します。

以上の要件から計算すると、買値4,000万円の土地の評価額は、

3,200万円 - 3,200万円 × 60% × 30% × 100% = 2,624万円になります。

さらにこの土地が小規模宅地の特例の対象となれば、賃貸部分の200平方メートル以下の部分は50%の評価減になります。

したがって、最終的な評価額は2,624万円 × 50% = 1,312万円まで下げることができます。

注意点

- 土地の評価額は、地価の変動により上がることもあります。

- 小規模宅地の特例の対象となるには、貸付事業用宅地(土地を相続した親族が相続税の申告期限までその事業を営むなど)に該当することが条件です。

家屋

家屋の評価額は、固定資産税評価額です。

ここでは購入価格の7割計算で2,800万円とします(経年による減価は便宜上、考慮しません)。

賃貸物件のアパート部分の評価額は、

「自用家屋としての評価額 - 自用家屋としての評価額 × 借家権割合 × 賃貸割合」

で計算します。

これを計算すると、2,800万円 - 2,800万円 × 30% × 100% = 1,960万円です。

土地と合わせても3,200万円ほどですから、基礎控除額以下に相続財産を抑えることもできそうですね。

まとめ

不動産投資が節税対策になる理由は

・土地・家屋ともに取引価格より評価額の方が安くなりやすい

・賃貸することでさらに減額できる

・土地は小規模宅地の特例が適用できる

の3つです。

預貯金の節税対策をお考えであれば、不動産投資で収益物件の購入がおすすめです。