生前贈与とその注意点

- 相続対策のために生前贈与をしたい

- 生前贈与には、どのような税金控除の制度があるの?

- 生前贈与するときの注意点はある?

将来の遺産相続に備えるには、生前贈与がとても有効です。

今回は、生前贈与の方法や注意点をご紹介します。

- 相続対策のために生前贈与をしたい

- 生前贈与には、どのような税金控除の制度があるの?

- 生前贈与するときの注意点はある?

将来の遺産相続に備えるには、生前贈与がとても有効です。

今回は、生前贈与の方法や注意点をご紹介します。

生前贈与とは

生前贈与とは、生きている間に財産を誰かに贈与する契約です。

たとえば、父が子どもに預貯金や不動産を贈与したり、祖父が孫にまとまった現金を渡したりします。

生前贈与せずに死亡するまで財産を持っていると、その財産は「法定相続人」に「相続」されますが、生前に贈与してしまったらその財産は「相続財産」になりません。

そこで、生前贈与すると相続財産が減って、「相続税」を減らすことにつながります。

また生前に贈与すると、贈与者が自分の希望する相手に、確実に財産を受け渡すことができますし、不動産などの財産を活用してもらうことも可能です。

生前贈与が相続対策に有効な理由

生前贈与は、相続対策にとても有効です。その理由は以下の通りです。

贈与税の大幅な控除が認められる

生前贈与すると本来は「贈与税」がかかりますが、生前贈与には多くの贈与税控除の制度が用意されています。

たとえば毎年110万円までの贈与ならば贈与税が無税となります(基礎控除)。

親や祖父母から子どもや孫への生前贈与の場合、2500万円分までの贈与に贈与税がかかりません(相続時精算課税制度)。

親や祖父母から子どもや孫へ教育資金を贈与するときに無税となる制度、配偶者間で不動産を贈与するときに2000万円分まで無税となる制度(配偶者控除)などもあります。

これらの大幅な贈与税の控除が適用されるのが、1つ目のメリットです。

相続税を減らせる

生前贈与すると、その分相続財産が減るので、相続税を減らすことができます。

遺産の総額が相続税の基礎控除以下になれば、相続税は0になります。

遺産分割協議する必要がなくなる

生前贈与すると、その財産は遺産ではなくなるので、相続人たちが「遺産分割協議」によって分ける必要がなくなります。

一般的に遺産分割協議で相続人たちの意見が合わないとトラブルになることが多々ありますが、生前贈与によって事前に財産を分けておけば、子供たちがトラブルに巻き込まれるリスクが低下します。

生前に財産を活用してもらえる

生前贈与で財産を子どもや孫に贈与したら、財産を取得した子どもや孫が「活用」してくれます。

たとえば、自分では管理がしんどくなってしまった不動産を子どもに生前贈与すれば、子どもが不動産を上手に活用して賃貸収入を得てくれるでしょう。

そうすれば、相続対策をしながら不動産の活用もできて、一石二鳥です。

生前贈与に適用される税金控除の制度

生前贈与の際には各種の贈与税控除の制度が適用されます。具体的にどのような制度があるのか、いくつかの制度をご紹介します。

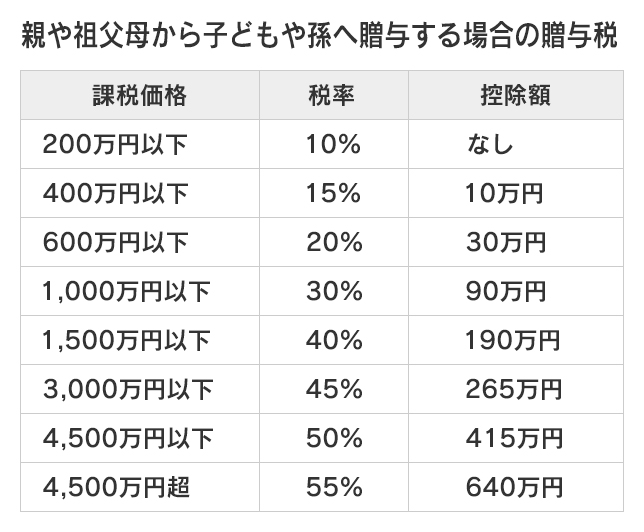

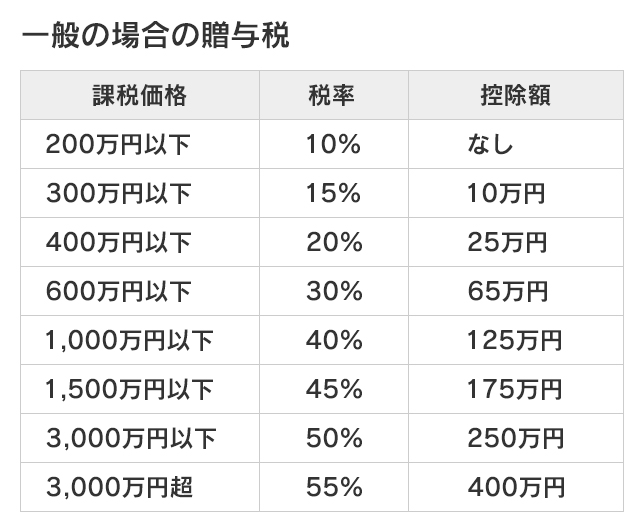

贈与税の税率について

控除を受けない場合、本来適用される贈与税の税率は、以下のとおりです。

暦年贈与

暦年贈与とは、毎年110万円の贈与税の基礎控除を利用した贈与の方法です。

一人に対する贈与分が1年に110万円以下であれば、贈与税が発生しません。

子どもや孫などに、1人110万円ずつ贈与している分には贈与税は無税となります。

たとえば3人の孫に毎年110万円ずつ10年間贈与し続けると3300万円のお金を無税で贈与できます。

相続時精算課税制度

相続時精算課税制度は、親や祖父母が子どもや孫に贈与するとき、最大2500万円までの贈与分が無税となる制度です。

現金でも不動産でも、どのような財産も対象になります。収益物件を贈与する場合でも、その評価額が2500万円以下なら無税で贈与できます(ただし相続時に相続財産に足して相続税が課税されます)。

配偶者控除

20年以上連れ添った配偶者間で居住用の住居やその購入資金を贈与するときには、2000万円までの贈与分が無税となります。

住居(不動産)そのものだけではなく、住居の購入資金、増改築の資金であっても対象になります。ただし同一の配偶者間でこの特例を利用できるのは、一度だけです。

住宅資金援助の特例

親や祖父母が子どもや孫に対し、住宅購入資金を贈与する場合にも、贈与税が無税となる制度があります。

この場合には、住宅購入「資金」である必要があり、不動産そのものの贈与や住宅ローンの肩代わりには適用されません。無税となる範囲は、住宅の種類によって異なります。

教育資金援助の特例

親や祖父母が子どもや孫に対し、教育資金を贈与するときに適用される特例です。

信託銀行を通じて贈与したお金を管理する必要がありますが、最大1500万円までの贈与分が無税となるので大変効果が大きいです。

生前贈与するときの注意点

生前贈与をするときには、以下のようなことに注意が必要です。

必ず贈与契約書を作る

1つは、必ず「贈与契約書を作成する」ことです。贈与は贈与者と贈与を受ける人の契約なので、両者の意思の合致が必要だからです。

贈与契約書がなかったら、相続後に税務署が調査したとき「贈与ではなかったので、財産は移転していない」などと言われて、贈与を認めてもらえない可能性があります。

すると高額な相続税が課税されてしまうことも多いのです。

このような問題は、特に預金の贈与で多く発生します。贈与するときには、必ず「贈与契約書」を作成しましょう。

特別受益に注意

次に注意すべき問題は「特別受益」です。

子どもなどの法定相続人に生前贈与をすると、贈与を受けた人は「特別受益者」となります。特別受益とは、遺産の先渡しを受けているということです。特別受益があると、他の相続人との公平のために、遺産分割協議の際に取得できる遺産を減らされてしまいます。

また特別受益が問題になると、受益を受けた本人が「特別受益ではない」と主張して、他の相続人とトラブルになる可能性が高くなります。

このような問題を避けるには、遺言書などで「特別受益の持ち戻し計算はしない」と書いておく必要があります。そうすれば遺産分割協議の際に、特別受益を受けた人の遺産取得分を減らす計算をしないで済むので、トラブルを避けられます。

生前贈与は相続対策に非常に有効ですが、きちんと対応しないと税金面や遺産分割協議の場でのトラブルにつながる可能性もあります。正確な知識を持って正しく利用しましょう。